|

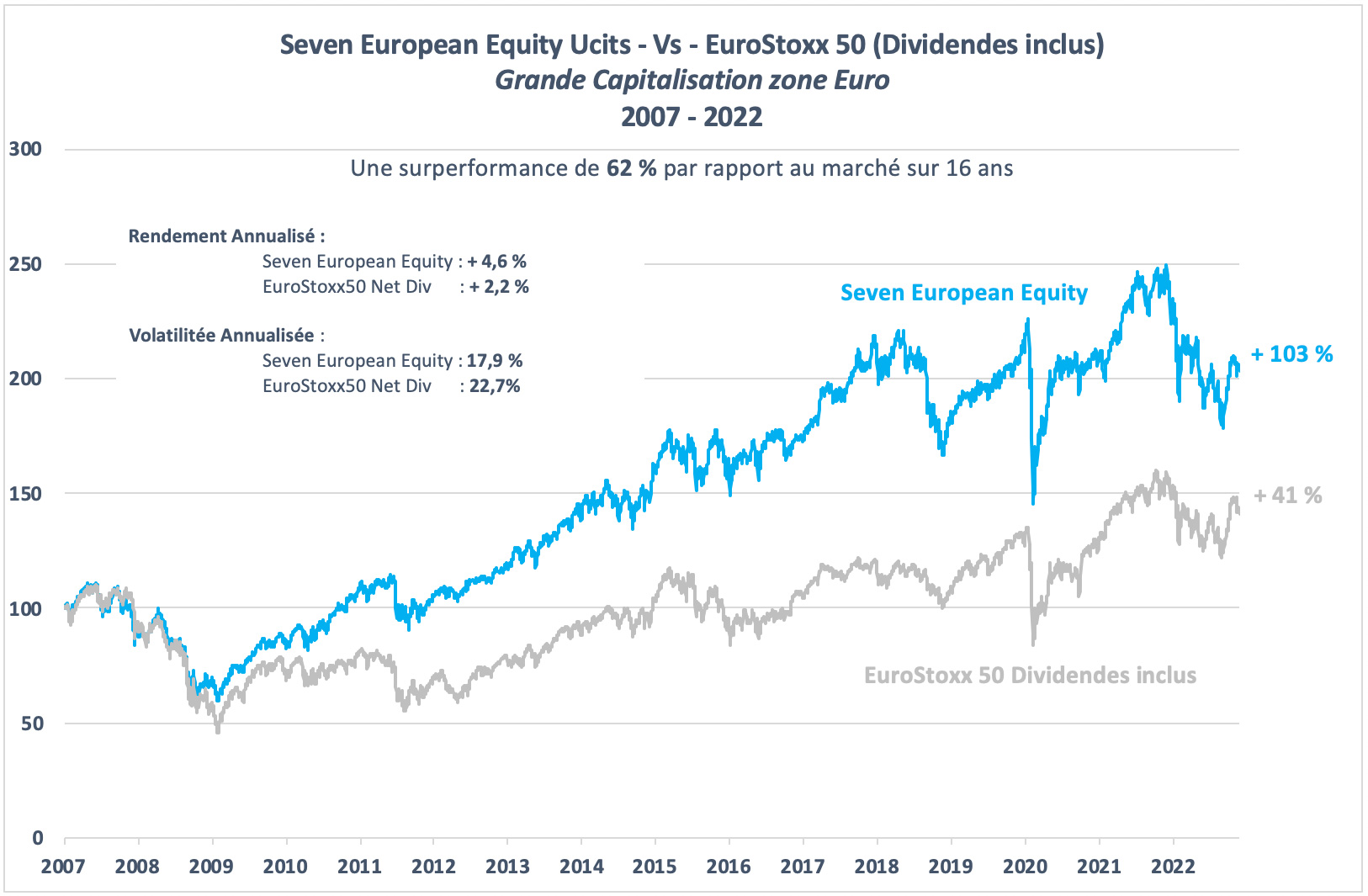

Fort de ses 16 ans d’historique, le fonds Actions Grandes Capitalisation Zone Euro affiche depuis 2007 une surperformance de 62 % par rapport à son benchmark (EuroStoxx 50 dividendes inclus) Le processus de sélection de titres par du Momentum combiné à la stratégie Dividend Yield apporte une très forte diversification dans une poche action.

Chers Investisseurs,

L’année 2022, rude sur la classe d’actifs actions, nous permet de faire une analyse approfondie long terme du comportement du fonds Seven European Equity par rapport à son Benchmark, l’EuroStoxx50 dividendes inclus.

En premier lieu, l’analyse du rendement depuis son lancement début 2007 (graphe ci-dessous) montre la forte capacité du processus de sélection de titres par du momentum (combiné au Dividend yield depuis avril 2022) à générer de la surperformance par rapport au marché actions de grande capitalisation. En effet, le fonds affiche une performance au bout de ses 16 ans de + 103% contre + 41% pour l’Eurostoxx50 dividendes inclus, soit une surperformance nette de 62 % sur la période. De plus, le fait d’investir principalement sur des grandes capitalisations procure au fonds un maximum de liquidité, point essentiel pour tout investisseur.

Allons plus loin dans l’analyse – Etudions les 4 points clefs d’un Investissement actions

- La complémentarité du Momentum Vs Value/Growth

- Etude de l’évolution du Beta

- La capacité de création d’alpha et son évaluation

- L’analyse des performances relatives par rapport au Benchmark

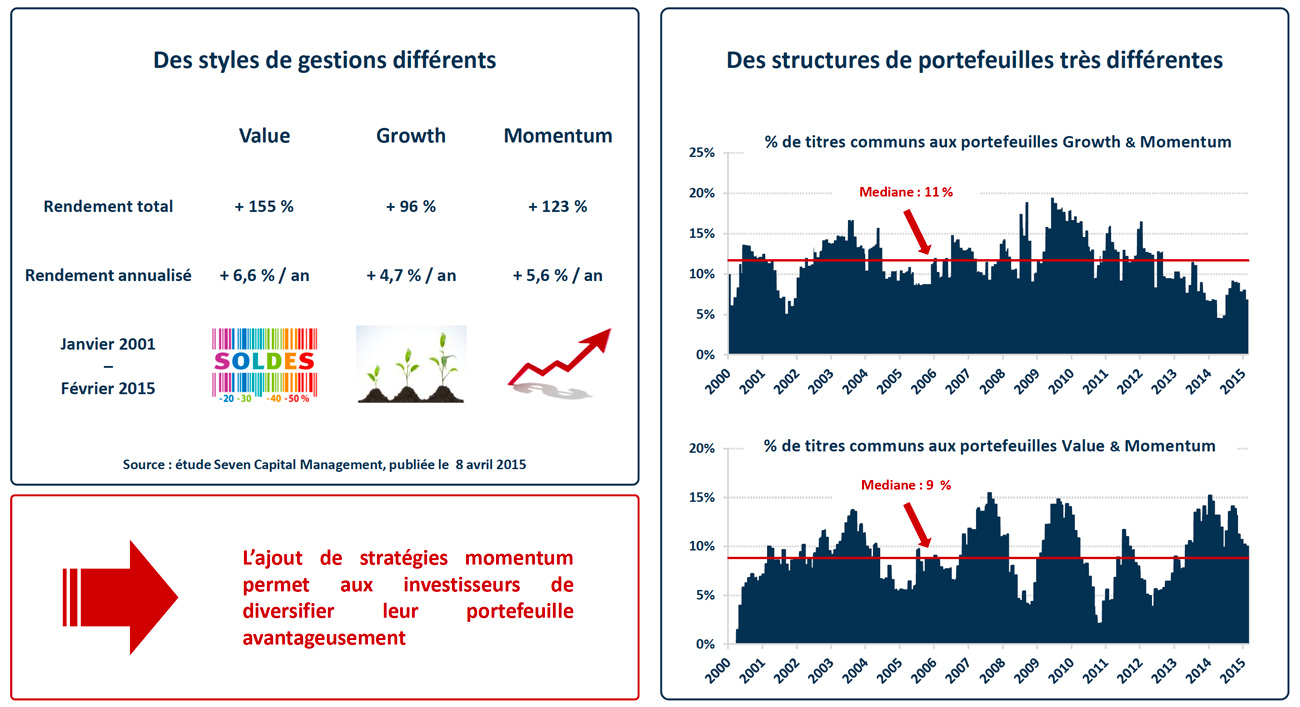

La complémentarité du Momentum Vs Value/Growth

Il est essentiel pour un investisseur de diversifier ses positions,

au sein d’une même classe afin de créer de la valeur ajoutée. Comparée aux deux grandes familles actions que sont les actions dites « Value » et les actions dites « Growth », l’intégration d’une poche du type Momentum apporte une très forte diversification, la composition des portefeuilles étant très différente entre celui de Seven European Equity et les deux grandes familles. En moyenne, on ne retrouve que 10% de titres en commun ce qui confirme la forte diversification et donc la très forte valeur ajoutée de combiner ces approches différentes.

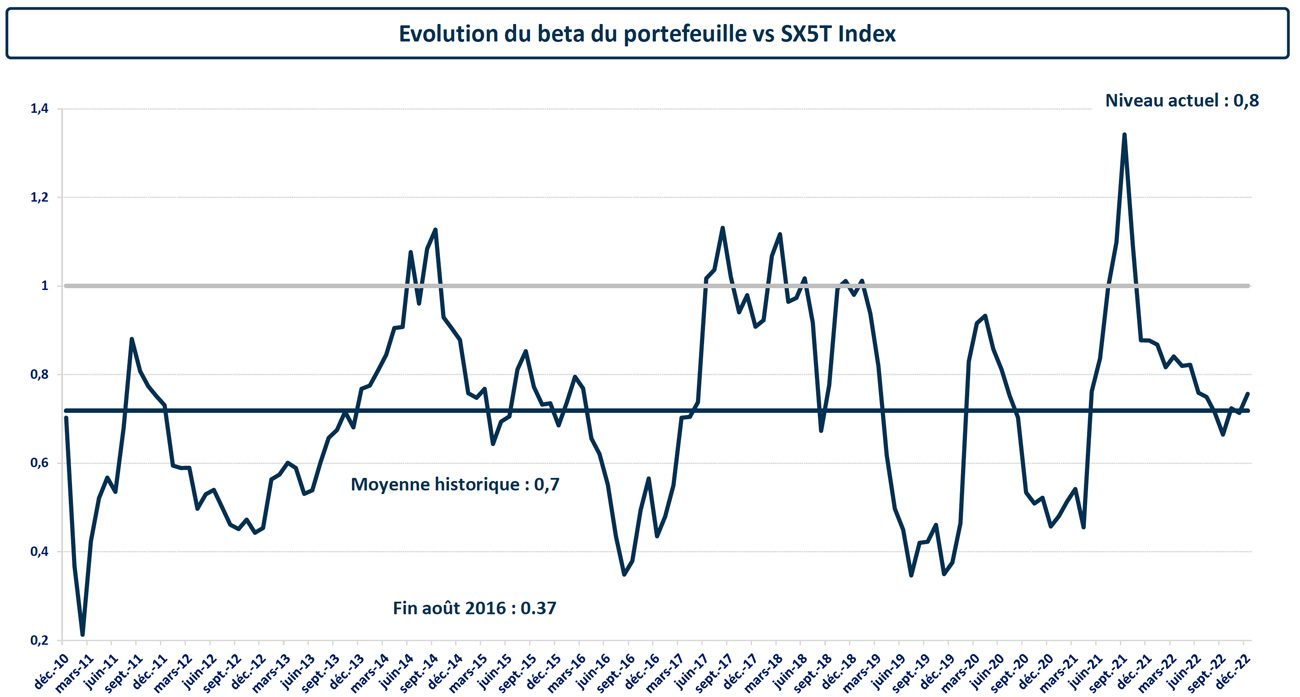

Analyse de l’évolution du Béta du fonds par rapport au marché

La caractéristique de la gestion active est représentée par la variabilité du Beta par rapport à un Benchmark. C’est là que se crée le fameux « Alpha ». Il n’y a d’intérêt d’investir dans un fonds que si celui-ci apporte de la valeur ajoutée à un portefeuille ; si c’est pour faire le marché, alors, autant acheter un tracker. Le graphe ci-dessous montre la forte variabilité du Beta du fonds par rapport au marché, pouvant même descendre à 0.2 en 2011 tout comme monter à 1.35 en 2021. Cette variabilité montre la capacité du processus de sélection momentum à se positionner sur les secteurs qui ont ou vont avoir les meilleures chances de surperformer créant ainsi le fameux « Alpha ».

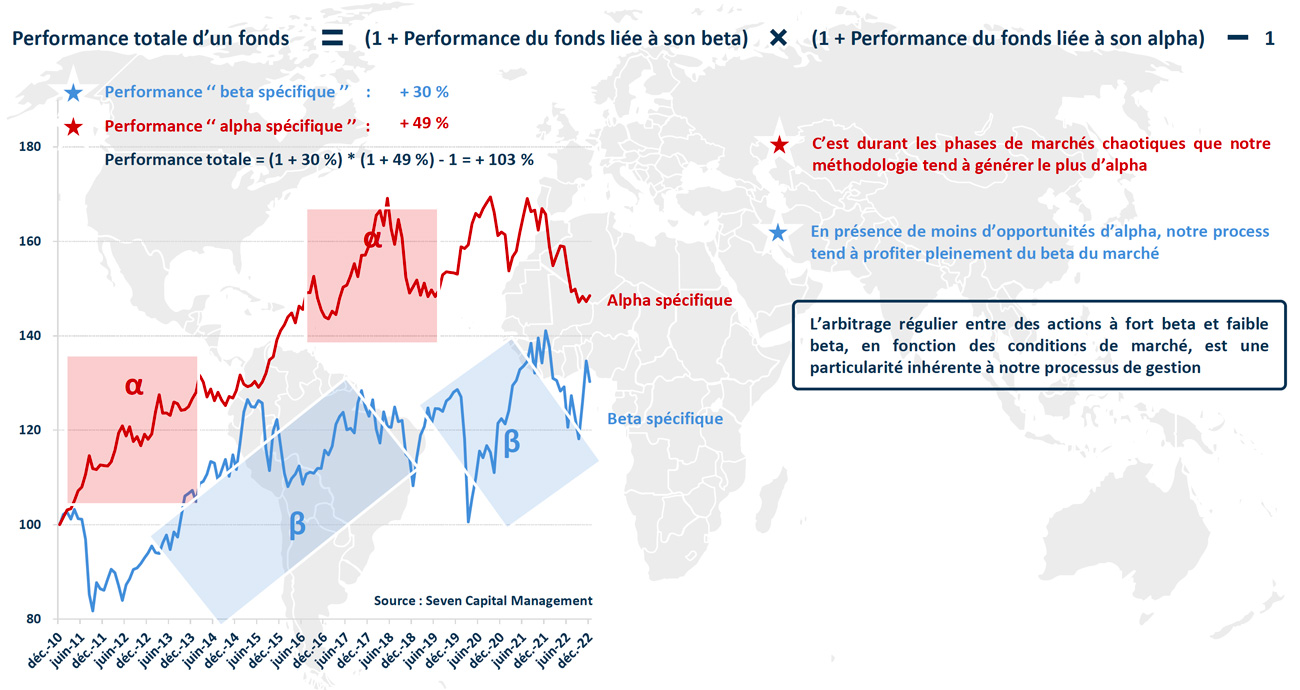

Création de l’Alpha et son évaluation

La performance d’un fonds est composée de la performance générée par le marché en lui-même auquel on rajoute la surperformance du gérant ou du processus de gestion. Il est donc essentiel de séparer les deux pour bien comprendre et analyser la création de valeur.

La performance totale d’un fonds est donc égale à :

(1 + Performance du fonds liée à son Beta) * (1 + Performance du fonds liée à son Alpha) – 1

Le graphe ci-dessous montre la décomposition entre la performance liée au Beta (dit Beta Spécifique) et la performance liée à l’Alpha (valeur ajoutée du gérant dit Alpha Spécifique).

On voit ici que la création de performance totale du fonds de 103 % depuis son lancement, est dû en grande majorité à l’alpha, c’est à dire par la valeur ajoutée du « Gérant ».

IMPORTANT : le processus de gestion utilisant des algorithmes Seven pour la sélection des titres garantit la stabilité dans le temps de la gestion. En effet, celle-ci n’est en aucun cas soumise aux aléas humains, à savoir : Peur – joies excessives - craintes – Stress – et surtout le changement de gérant qui est le plus courant et qui déstructure un historique passé.

Allons plus loin dans l’analyse et projetons-nous dans l’avenir.

L’important pour un investisseur est de pouvoir évaluer le futur et ce qu’il peut attendre du comportement de son investissement.

Nous allons donc ici étudier les 3 éléments clefs d’un investissement actions à savoir :

- Quel est, en moyenne, la surperformance attendue de l’investissement,

- Quel est la probabilité de surperformer,

- Par unité de risque de sous-performance, combien peut-on espérer d’unité de surperformance. C’est par ce ratio, nommé Omega, qu’un investisseur va pouvoir évaluer la valeur ajoutée de ses gérant en portefeuille.

L’investissement actions ayant, au minimum un horizon de 5 ans (7 à 10 ans est mieux) nous allons analyser les données sur cette période.

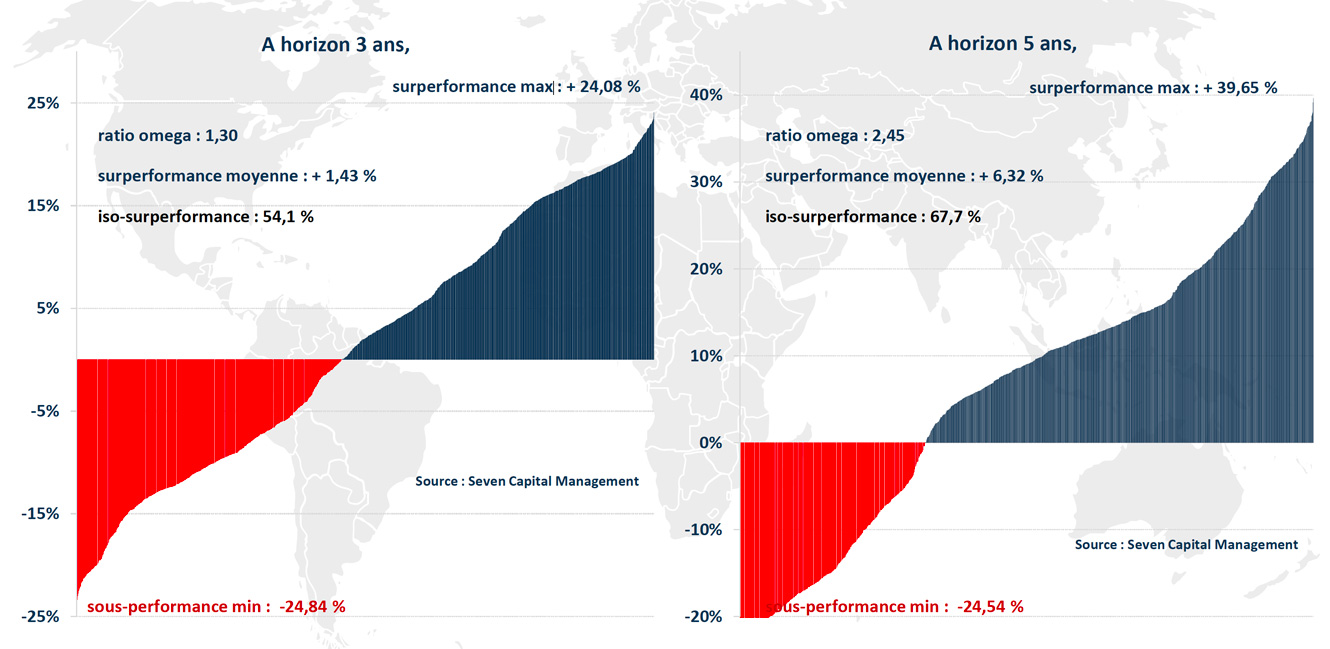

Le graphe ci-dessous représente la sur et sous performance du fonds sur 5 ans glissant depuis 2007 par rapport à son Benchmark qui est ici l’EuroStoxx 50 dividendes réinvestis.

- En premier lieu, la surperformance moyenne à horizon 5 ans glissants depuis 2007 est de + 6.32%

- Le point d’Iso-Surperformance est à 67.7 %, soit une probabilité de quasi 70% (7 chances sur 10) de surperformer son indice de référence sur un horizon d’investissement, ici 5 ans.

- Le Ratio Omega à horizon 5 ans est de 2.5. Pour chaque unité de risque de sous performance, puisque dans le monde action, on évalue la Sur ou Sous performance par rapport à un indice, un investisseur reçoit 2.5 unités de surperformance (division de la surface bleue qui représente la zone de Surperformance par la surface rouge qui représente la zone de sous performance).

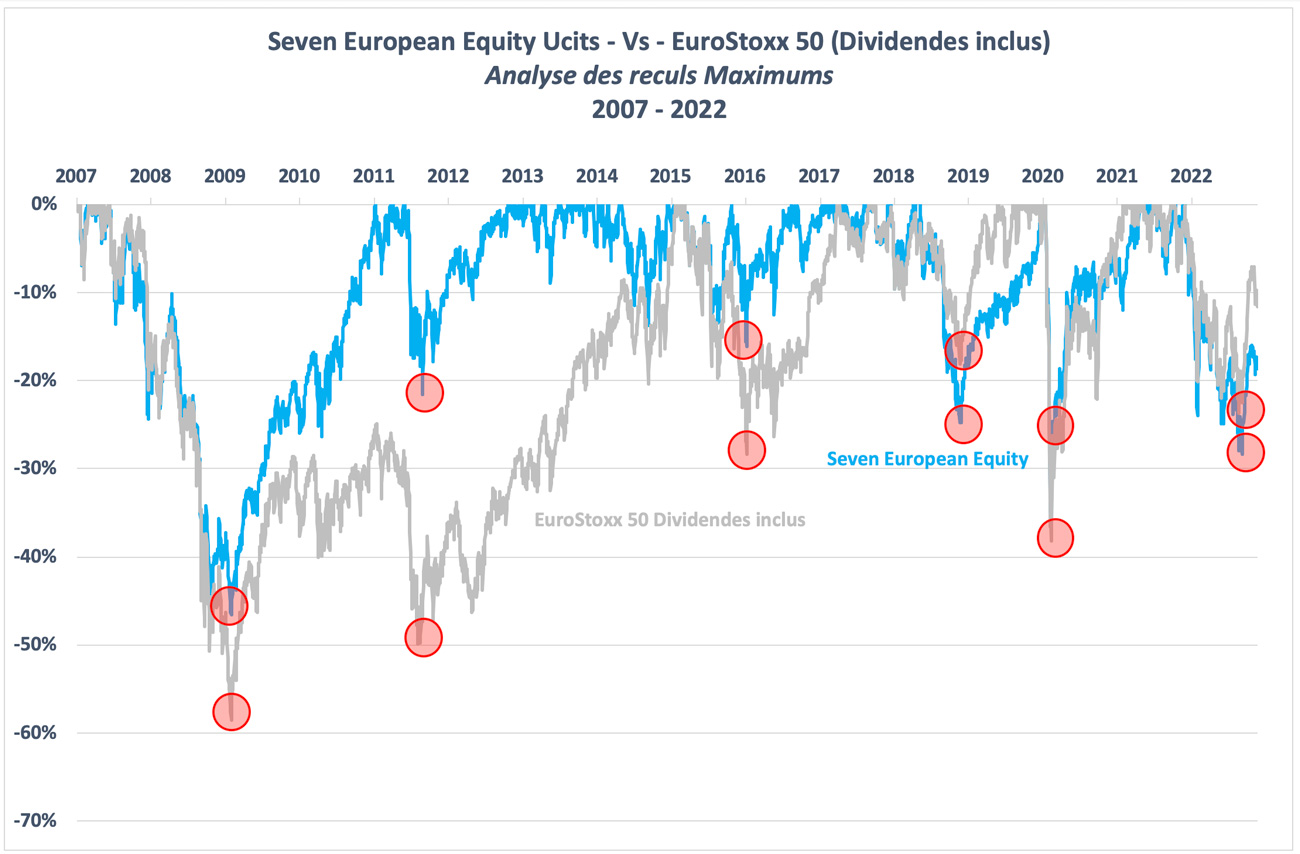

Analyse des reculs historiques de Seven European Equity :

Conclusion :

L’importance de la diversification et de la capacité de création d’alpha est essentielle dans une allocation actions. Sur le long terme, la gestion actions de Seven Capital a démontré sa forte capacité à surperformer son Benchmark. De par son type de gestion, Seven peu garantir aux investisseurs stabilité et reproductibilité du fait de l’application disciplinée et rigoureuse du process de gestion.

Merci encore de toute votre confiance et toute l’équipe vous souhaite une très bonne année 2023.

Information : de l’année 2007 à 2010, le track record pris en compte est la partie Long only du portefeuille.

|